Công bố Top 10 công ty bảo hiểm uy tín năm 2020

Top 10 công ty bảo hiểm uy tín năm 2020 vừa được Vietnam Report công bố cùng một số nhận định về tình hình tăng trưởng ngành bảo hiểm và xu thế thay đổi của ngành này để thích ứng trong bối cảnh “bình thường mới”

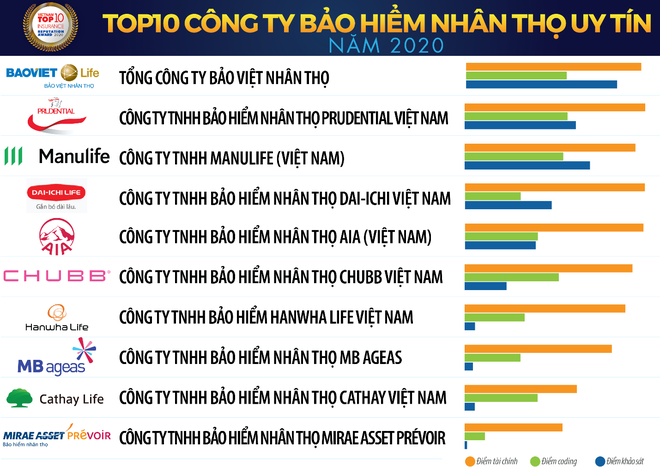

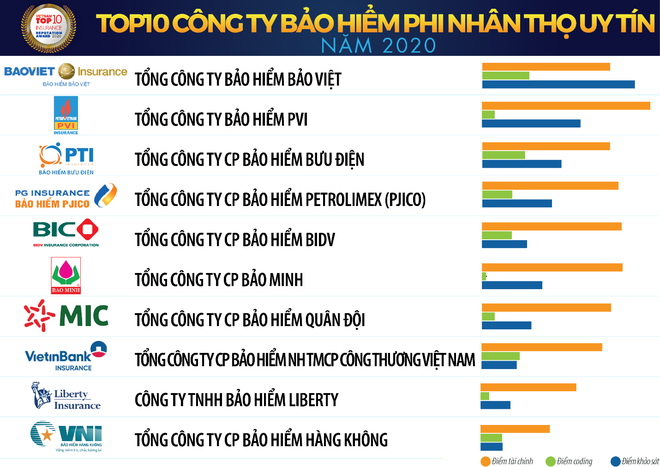

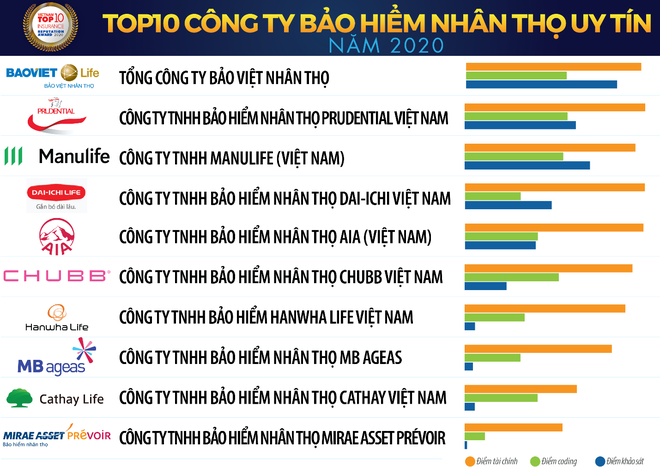

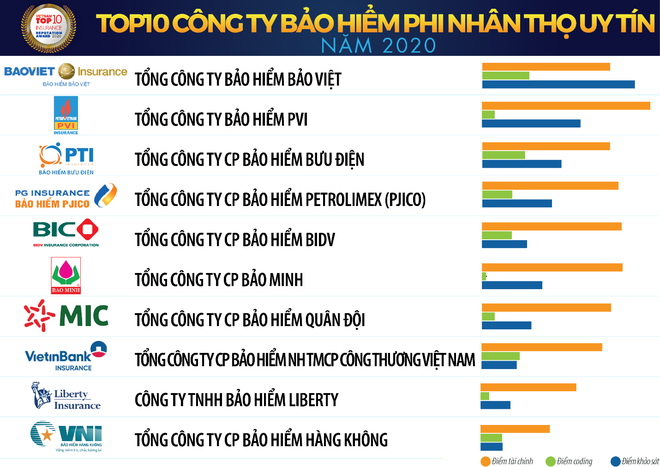

Top 10 công ty bảo hiểm uy tín năm 2020 được công bố theo 2 danh sách: Top 10 công ty bảo hiểm nhân thọ uy tín và Top 10 công ty bảo hiểm phi nhân thọ uy tín năm 2020.

Theo đó, 3 vị trí dẫn đầu danh sách Top 10 công ty bảo hiểm nhân thọ uy tín gồm Tổng công ty Bảo việt Nhân thọ, Công ty TNHH Bảo hiểm nhân thọ Prudential Việt Nam và Công ty TNHH Manulife Việt Nam.

Trong khi đó, 3 vị trí dẫn đầu danh sách Top 10 công ty bảo phi nhân thọ uy tín năm nay thuộc về Tổng công ty Bảo hiểm Bảo Việt, Tổng công ty Bảo hiểm PVI và Tổng công ty cổ phần Bảo hiểm Bưu điện.

Năm 2020, mặc dù có nhiều biến động về kinh tế do tác động nặng nề từ dịch Covid 19, song ngành bảo hiểm vẫn tiếp tục giữ vững đà tăng trưởng. Tổng doanh thu phí bảo hiểm ước đạt 160.180 tỷ đồng, tăng 20,54%, trong đó doanh nghiệp bảo hiểm phi nhân thọ ước đạt 52.387 tỷ đồng và doanh nghiệp bảo hiểm nhân thọ đạt 107.793 tỷ đồng. Các doanh nghiệp bảo hiểm đã chi trả quyền lợi bảo hiểm ước đạt 44.006 tỷ đồng.

Tuy nhiên, do tác động từ dịch bệnh, các doanh nghiệp bảo hiểm phải xem xét, đánh giá lại mô hình hoạt động, phân phối qua ba khía cạnh: khách hàng, lực lượng bán hàng và hỗ trợ (như đầu tư vào dữ liệu và công cụ kỹ thuật số), điều này giúp cho doanh nghiệp bảo hiểm có thể chuẩn bị cho những rủi ro không thể đoán trước.

Cụ thể, hơn một nửa số doanh nghiệp bảo hiểm cho biết, các quyết định liên quan đến quản trị rủi ro, quản trị nhân lực, quản lý dịch vụ và hỗ trợ khách hàng, tiếp cận khách hàng và chuyển đổi số đang từng bước thay đổi cùng với sự bùng phát của dịch bệnh.

Việc giãn cách xã hội đã ảnh hưởng không nhỏ đến các kênh phân phối và tiếp cận khách hàng của doanh nghiệp bảo hiểm theo hướng: (1) Tăng cường chuyển dịch sang sử dụng các công cụ kỹ thuật số; (2) Hướng tới tự phục vụ đối với các đại lý và khách hàng; (3) Chuyển đổi quy trình từ offline sang online.

Mặc dù vậy, thị trường bảo hiểm Việt Nam được dự báo tiếp tục giữ vững “phong độ” tăng trưởng trên 20% trong năm 2020. Xét trong ngắn hạn, khảo sát các doanh nghiệp bảo hiểm do Vietnam Report thực hiện tháng 6/2020 chỉ ra có đến 90,5% số doanh nghiệp lạc quan về triển vọng toàn ngành bảo hiểm trong 6 tháng cuối năm 2020.

Theo Vietnam Report, ngành bảo hiểm trong bối cảnh “bình thường mới”: 3 Cơ hội - 4 Thách thức - 5 Chiến lược.

3 cơ hội

Khảo sát các doanh nghiệp bảo hiểm chỉ ra Top 3 cơ hội lớn nhất của ngành bảo hiểm trong thời gian tới bao gồm: (1) Công nghệ phát triển mạnh mẽ, ứng dụng trong tất cả các giai đoạn của chuỗi giá trị bảo hiểm; (2) Nhận thức và hiểu biết của người dân về bảo hiểm ngày càng được cải thiện; và (3) Triển vọng kinh tế vĩ mô phục hồi và bước vào giai đoạn “bình thường mới”.

Nhờ sự phát triển của công nghệ thông tin, doanh nghiệp bảo hiểm có nhiều kênh phân phối hơn bên cạnh kênh truyền thống là đại lý/tư vấn viên.

Các kênh bán hàng online như ứng dụng di động, Chatbot, mạng xã hội đang dần trở nên phổ biến và tạo được sự thuận lợi trong tương tác với khách hàng. Khảo sát người tiêu dùng của Vietnam Report cho thấy trước khi mua bảo hiểm, 75,7% khách hàng đã sử dụng công cụ kỹ thuật số để đưa ra quyết định mua sản phẩm.

Trong bối cảnh dịch bệnh trên thế giới còn diễn biến phức tạp, xu hướng chuyển dịch phân phối bảo hiểm từ offline sang online trở nên rõ ràng hơn bao giờ hết, thuận tiện cho doanh nghiệp bảo hiểm và cả khách hàng trong khi vẫn đảm bảo an toàn giãn cách xã hội.

Dịch COVID-19 đã làm thay đổi hành vi tiêu dùng: làm việc tại nhà, đi du lịch bằng máy bay… đặc biệt khiến cho chúng ta quan tâm đến sức khỏe và các vấn đề rủi ro nhiều hơn. Đây được coi là một tín hiệu tích cực của thị trường bảo hiểm.

Theo đánh giá của cộng đồng doanh nghiệp bảo hiểm, đây cũng là một trong 3 cơ hội lớn nhất của ngành trong thời gian tới bên cạnh sự phát triển của công nghệ và triển vọng kinh tế vĩ mô phục hồi.

4 Thách thức

Mặc dù vậy, các doanh nghiệp bảo hiểm cũng phải đối mặt với khá nhiều thách thức, trong đó nổi bật lên 4 thách thức chính là Cạnh tranh trong ngành càng gia tăng; Rủi ro từ yếu tố thiên tai, thời tiết khắc nghiệt, dịch bệnh; Thiếu nguồn nhân lực chất lượng cao, có hiểu biết rõ ràng về thị trường bảo hiểm; Hạ tầng Công nghệ thông tin bất cập.

Thời gian qua, các doanh nghiệp bảo hiểm ở cả 2 khối bảo hiểm phi nhân thọ lẫn bảo hiểm nhân thọ đều liên tiếp rót thêm vốn điều lệ nhằm đẩy mạnh đầu tư vào tuyển dụng nhân sự, công nghệ và triển khai các dự án mở rộng thị trường, phát triển kênh phân phối, tăng dự phòng rủi ro theo quy định mới cũng như tăng năng lực bồi thường.

Đối với bảo hiểm nhân thọ, ngoài doanh nghiệp trong nước là Bảo Việt, có thể thấy cuộc đua thật sự là sân chơi của nhóm doanh nghiệp có vốn đầu tư nước ngoài (FDI) hoạt động lâu năm ở Việt Nam. Đây là các doanh nghiệp có kinh nghiệm đầu tư ở các thị trường mới nổi, có tiềm lực tài chính mạnh mẽ, am hiểu văn hóa tiêu dùng địa phương và có chiến lược phát triển bền vững. Đối với bảo hiểm phi nhân thọ, thị phần Top 5 đang bị thu hẹp, nhường chỗ cho những doanh nghiệp Top dưới.

Bên cạnh mặt tích cực, thị trường cũng xuất hiện mặt tiêu cực do cạnh tranh “phi kỹ thuật” như chấp nhận giảm phí để giành thị phần bằng mọi giá cho dù thua lỗ, sự lôi kéo nhân sự từ doanh nghiệp này sang doanh nghiệp kia khi có áp lực doanh số… có thể dẫn đến hệ lụy cho cơ quan quản lý, doanh nghiệp bảo hiểm và khách hàng.

Bên cạnh đó, rủi ro từ các yếu tố thiên tai, thời tiết khắc nghiệt, dịch bệnh, việc thiếu nguồn nhân lực chất lượng cao, có hiểu biết rõ ràng về thị trường bảo hiểm cùng thị trường công nghệ thông tin bất cập cũng là những thách thức lớn nhiều doanh nghiệp trong ngành này phải đối mặt.

Tuy cơ hội từ CMCN 4.0 rất lớn nhưng ở Việt Nam, việc áp dụng công nghệ 4.0 trong ngành bảo hiểm còn chưa được chú trọng, Insurtech vẫn đang trong giai đoạn hình thành sơ khai và chưa đạt được thành tựu đáng kể. Hầu hết các doanh nghiệp bảo hiểm Việt Nam đang chú trọng phát triển các ứng dụng công nghệ ở mức độ cơ bản nhất như Xây dựng ứng dụng trên thiết bị thông minh (90,5%), Phân phối sản phẩm qua kênh bán hàng mới: trực tuyến, mạng xã hội (85,7%), công nghệ trả lời khách hàng tự động (chatbot) (42,9%), Triển khai phần mềm lõi bảo hiểm (28,6%), Phân phối sản phẩm qua website so sánh các sản phẩm bảo hiểm (Web aggregator) (23,8%)…

Còn những sản phẩm đặc trưng của Insurtech như sản phẩm theo yêu cầu (On-demand insurance) hay mô hình bảo hiểm ngang hàng (peer-to-peer insurance) thì hiện còn khá ít. Nguyên nhân chính là do hạ tầng công nghệ thông tin còn chưa theo kịp với tốc độ phát triển và nhu cầu của thị trường như rủi ro an ninh mạng… Sức mạnh lớn nhất của Insurtech chính là database, tuy nhiên thông tin thị trường hiện còn bất đối xứng vì thế nếu muốn tận dụng những cơ hội từ CMCN 4.0 buộc ngành bảo hiểm cần đầu tư cơ sở hạ tầng công nghệ thông tin.

5 chiến lược

Cho đến nay, hầu hết các doanh nghiệp bảo hiểm đều đã chuẩn bị sẵn sàng cho giai đoạn “bình thường mới”. Công nghệ được coi là yếu tốt ưu tiên chiến lược hàng đầu của doanh nghiệp bảo hiểm trong bối cảnh “bình thường mới”.

Sau một thời gian phát triển với mô hình đại lý, thị trường bảo hiểm nhân thọ Việt Nam bắt đầu chứng kiến sự hình thành của các kênh phân phối khác như Bancassurance (sự kết hợp giữa bảo hiểm và ngân hàng), Direct Marketing (marketing trực tiếp) hoặc Telemarketing (bán hàng qua điện thoại), Worksite (Bán chéo) …

Trong số các kênh trên, Bancassurance được dự báo là kênh tiềm năng với sự tăng trưởng mạnh mẽ, bùng nổ trong năm 2019 với những thương vụ hợp tác quy mô lớn và tỷ trọng trong tổng doanh thu tăng vọt. Các chuyên gia tham gia khảo sát của Vietnam Report nhận định xu hướng phát triển bancassurance sẽ ngày càng nóng hơn và thu hút nhiều khoản đầu tư lớn.

Bên cạnh đó, hợp tác giữa hai lĩnh vực thương mại điện tử và bảo hiểm giúp đẩy mạnh kênh bán bảo hiểm online, giúp người dùng chủ động tiếp cận sản phẩm, dịch vụ.

Trong bối cảnh “bình thường mới”, các doanh nghiệp bảo hiểm cần điều chỉnh hệ thống kênh phân phối theo hướng kỹ thuật số dựa trên 3 nhóm hành động sau:

Quyết định kết hợp kênh chuyển tiếp tối ưu

Các đại lý trực tiếp sẽ vẫn là một phần quan trọng của hệ thống phân phối trong những năm tới, đặc biệt là với bảo hiểm nhân thọ và các sản phẩm bảo hiểm thương mại lớn. Tuy nhiên các doanh nghiệp bảo hiểm cần thiết lập thêm kênh bán hàng kỹ thuật số để phục vụ khách hàng thích tương tác từ xa thông qua kỹ thuật số

Xác định các sửa đổi cần thiết và các công nghệ mới phục vụ cho giai đoạn “bình thường mới”

Các doanh nghiệp bảo hiểm cần coi công nghệ và kỹ thuật số là những yếu tố khác biệt cốt lõi tạo nên giá trị doanh nghiệp, từ đó xác định các điều chỉnh mong muốn của họ đối với thực tế công nghệ hiện có.

Sẵn sàng để đưa ra các quyết định M&A chiến lược để tăng cường phân phối

Bắt tay với các công ty Fintech và Insurtechs có thể là một hướng đi mới dành các doanh nghiệp bảo hiểm. Các doanh nghiệp bảo hiểm nên chủ động xác định các lỗ hổng trong hệ sinh thái phân phối cũng như mối quan hệ với các đối tác M&A tiềm năng để có thể tiếp cận nhóm khách hàng mới và các loại sản phẩm mới.

Hiếu Minh

Top 10 công ty bảo hiểm uy tín năm 2020 được công bố theo 2 danh sách: Top 10 công ty bảo hiểm nhân thọ uy tín và Top 10 công ty bảo hiểm phi nhân thọ uy tín năm 2020.

Theo đó, 3 vị trí dẫn đầu danh sách Top 10 công ty bảo hiểm nhân thọ uy tín gồm Tổng công ty Bảo việt Nhân thọ, Công ty TNHH Bảo hiểm nhân thọ Prudential Việt Nam và Công ty TNHH Manulife Việt Nam.

Trong khi đó, 3 vị trí dẫn đầu danh sách Top 10 công ty bảo phi nhân thọ uy tín năm nay thuộc về Tổng công ty Bảo hiểm Bảo Việt, Tổng công ty Bảo hiểm PVI và Tổng công ty cổ phần Bảo hiểm Bưu điện.

Năm 2020, mặc dù có nhiều biến động về kinh tế do tác động nặng nề từ dịch Covid 19, song ngành bảo hiểm vẫn tiếp tục giữ vững đà tăng trưởng. Tổng doanh thu phí bảo hiểm ước đạt 160.180 tỷ đồng, tăng 20,54%, trong đó doanh nghiệp bảo hiểm phi nhân thọ ước đạt 52.387 tỷ đồng và doanh nghiệp bảo hiểm nhân thọ đạt 107.793 tỷ đồng. Các doanh nghiệp bảo hiểm đã chi trả quyền lợi bảo hiểm ước đạt 44.006 tỷ đồng.

Tuy nhiên, do tác động từ dịch bệnh, các doanh nghiệp bảo hiểm phải xem xét, đánh giá lại mô hình hoạt động, phân phối qua ba khía cạnh: khách hàng, lực lượng bán hàng và hỗ trợ (như đầu tư vào dữ liệu và công cụ kỹ thuật số), điều này giúp cho doanh nghiệp bảo hiểm có thể chuẩn bị cho những rủi ro không thể đoán trước.

Cụ thể, hơn một nửa số doanh nghiệp bảo hiểm cho biết, các quyết định liên quan đến quản trị rủi ro, quản trị nhân lực, quản lý dịch vụ và hỗ trợ khách hàng, tiếp cận khách hàng và chuyển đổi số đang từng bước thay đổi cùng với sự bùng phát của dịch bệnh.

Việc giãn cách xã hội đã ảnh hưởng không nhỏ đến các kênh phân phối và tiếp cận khách hàng của doanh nghiệp bảo hiểm theo hướng: (1) Tăng cường chuyển dịch sang sử dụng các công cụ kỹ thuật số; (2) Hướng tới tự phục vụ đối với các đại lý và khách hàng; (3) Chuyển đổi quy trình từ offline sang online.

Mặc dù vậy, thị trường bảo hiểm Việt Nam được dự báo tiếp tục giữ vững “phong độ” tăng trưởng trên 20% trong năm 2020. Xét trong ngắn hạn, khảo sát các doanh nghiệp bảo hiểm do Vietnam Report thực hiện tháng 6/2020 chỉ ra có đến 90,5% số doanh nghiệp lạc quan về triển vọng toàn ngành bảo hiểm trong 6 tháng cuối năm 2020.

Theo Vietnam Report, ngành bảo hiểm trong bối cảnh “bình thường mới”: 3 Cơ hội - 4 Thách thức - 5 Chiến lược.

3 cơ hội

Khảo sát các doanh nghiệp bảo hiểm chỉ ra Top 3 cơ hội lớn nhất của ngành bảo hiểm trong thời gian tới bao gồm: (1) Công nghệ phát triển mạnh mẽ, ứng dụng trong tất cả các giai đoạn của chuỗi giá trị bảo hiểm; (2) Nhận thức và hiểu biết của người dân về bảo hiểm ngày càng được cải thiện; và (3) Triển vọng kinh tế vĩ mô phục hồi và bước vào giai đoạn “bình thường mới”.

Nhờ sự phát triển của công nghệ thông tin, doanh nghiệp bảo hiểm có nhiều kênh phân phối hơn bên cạnh kênh truyền thống là đại lý/tư vấn viên.

Các kênh bán hàng online như ứng dụng di động, Chatbot, mạng xã hội đang dần trở nên phổ biến và tạo được sự thuận lợi trong tương tác với khách hàng. Khảo sát người tiêu dùng của Vietnam Report cho thấy trước khi mua bảo hiểm, 75,7% khách hàng đã sử dụng công cụ kỹ thuật số để đưa ra quyết định mua sản phẩm.

Trong bối cảnh dịch bệnh trên thế giới còn diễn biến phức tạp, xu hướng chuyển dịch phân phối bảo hiểm từ offline sang online trở nên rõ ràng hơn bao giờ hết, thuận tiện cho doanh nghiệp bảo hiểm và cả khách hàng trong khi vẫn đảm bảo an toàn giãn cách xã hội.

Dịch COVID-19 đã làm thay đổi hành vi tiêu dùng: làm việc tại nhà, đi du lịch bằng máy bay… đặc biệt khiến cho chúng ta quan tâm đến sức khỏe và các vấn đề rủi ro nhiều hơn. Đây được coi là một tín hiệu tích cực của thị trường bảo hiểm.

Theo đánh giá của cộng đồng doanh nghiệp bảo hiểm, đây cũng là một trong 3 cơ hội lớn nhất của ngành trong thời gian tới bên cạnh sự phát triển của công nghệ và triển vọng kinh tế vĩ mô phục hồi.

4 Thách thức

Mặc dù vậy, các doanh nghiệp bảo hiểm cũng phải đối mặt với khá nhiều thách thức, trong đó nổi bật lên 4 thách thức chính là Cạnh tranh trong ngành càng gia tăng; Rủi ro từ yếu tố thiên tai, thời tiết khắc nghiệt, dịch bệnh; Thiếu nguồn nhân lực chất lượng cao, có hiểu biết rõ ràng về thị trường bảo hiểm; Hạ tầng Công nghệ thông tin bất cập.

Thời gian qua, các doanh nghiệp bảo hiểm ở cả 2 khối bảo hiểm phi nhân thọ lẫn bảo hiểm nhân thọ đều liên tiếp rót thêm vốn điều lệ nhằm đẩy mạnh đầu tư vào tuyển dụng nhân sự, công nghệ và triển khai các dự án mở rộng thị trường, phát triển kênh phân phối, tăng dự phòng rủi ro theo quy định mới cũng như tăng năng lực bồi thường.

Đối với bảo hiểm nhân thọ, ngoài doanh nghiệp trong nước là Bảo Việt, có thể thấy cuộc đua thật sự là sân chơi của nhóm doanh nghiệp có vốn đầu tư nước ngoài (FDI) hoạt động lâu năm ở Việt Nam. Đây là các doanh nghiệp có kinh nghiệm đầu tư ở các thị trường mới nổi, có tiềm lực tài chính mạnh mẽ, am hiểu văn hóa tiêu dùng địa phương và có chiến lược phát triển bền vững. Đối với bảo hiểm phi nhân thọ, thị phần Top 5 đang bị thu hẹp, nhường chỗ cho những doanh nghiệp Top dưới.

Bên cạnh mặt tích cực, thị trường cũng xuất hiện mặt tiêu cực do cạnh tranh “phi kỹ thuật” như chấp nhận giảm phí để giành thị phần bằng mọi giá cho dù thua lỗ, sự lôi kéo nhân sự từ doanh nghiệp này sang doanh nghiệp kia khi có áp lực doanh số… có thể dẫn đến hệ lụy cho cơ quan quản lý, doanh nghiệp bảo hiểm và khách hàng.

Bên cạnh đó, rủi ro từ các yếu tố thiên tai, thời tiết khắc nghiệt, dịch bệnh, việc thiếu nguồn nhân lực chất lượng cao, có hiểu biết rõ ràng về thị trường bảo hiểm cùng thị trường công nghệ thông tin bất cập cũng là những thách thức lớn nhiều doanh nghiệp trong ngành này phải đối mặt.

Tuy cơ hội từ CMCN 4.0 rất lớn nhưng ở Việt Nam, việc áp dụng công nghệ 4.0 trong ngành bảo hiểm còn chưa được chú trọng, Insurtech vẫn đang trong giai đoạn hình thành sơ khai và chưa đạt được thành tựu đáng kể. Hầu hết các doanh nghiệp bảo hiểm Việt Nam đang chú trọng phát triển các ứng dụng công nghệ ở mức độ cơ bản nhất như Xây dựng ứng dụng trên thiết bị thông minh (90,5%), Phân phối sản phẩm qua kênh bán hàng mới: trực tuyến, mạng xã hội (85,7%), công nghệ trả lời khách hàng tự động (chatbot) (42,9%), Triển khai phần mềm lõi bảo hiểm (28,6%), Phân phối sản phẩm qua website so sánh các sản phẩm bảo hiểm (Web aggregator) (23,8%)…

Còn những sản phẩm đặc trưng của Insurtech như sản phẩm theo yêu cầu (On-demand insurance) hay mô hình bảo hiểm ngang hàng (peer-to-peer insurance) thì hiện còn khá ít. Nguyên nhân chính là do hạ tầng công nghệ thông tin còn chưa theo kịp với tốc độ phát triển và nhu cầu của thị trường như rủi ro an ninh mạng… Sức mạnh lớn nhất của Insurtech chính là database, tuy nhiên thông tin thị trường hiện còn bất đối xứng vì thế nếu muốn tận dụng những cơ hội từ CMCN 4.0 buộc ngành bảo hiểm cần đầu tư cơ sở hạ tầng công nghệ thông tin.

5 chiến lược

Cho đến nay, hầu hết các doanh nghiệp bảo hiểm đều đã chuẩn bị sẵn sàng cho giai đoạn “bình thường mới”. Công nghệ được coi là yếu tốt ưu tiên chiến lược hàng đầu của doanh nghiệp bảo hiểm trong bối cảnh “bình thường mới”.

Sau một thời gian phát triển với mô hình đại lý, thị trường bảo hiểm nhân thọ Việt Nam bắt đầu chứng kiến sự hình thành của các kênh phân phối khác như Bancassurance (sự kết hợp giữa bảo hiểm và ngân hàng), Direct Marketing (marketing trực tiếp) hoặc Telemarketing (bán hàng qua điện thoại), Worksite (Bán chéo) …

Trong số các kênh trên, Bancassurance được dự báo là kênh tiềm năng với sự tăng trưởng mạnh mẽ, bùng nổ trong năm 2019 với những thương vụ hợp tác quy mô lớn và tỷ trọng trong tổng doanh thu tăng vọt. Các chuyên gia tham gia khảo sát của Vietnam Report nhận định xu hướng phát triển bancassurance sẽ ngày càng nóng hơn và thu hút nhiều khoản đầu tư lớn.

Bên cạnh đó, hợp tác giữa hai lĩnh vực thương mại điện tử và bảo hiểm giúp đẩy mạnh kênh bán bảo hiểm online, giúp người dùng chủ động tiếp cận sản phẩm, dịch vụ.

Trong bối cảnh “bình thường mới”, các doanh nghiệp bảo hiểm cần điều chỉnh hệ thống kênh phân phối theo hướng kỹ thuật số dựa trên 3 nhóm hành động sau:

Quyết định kết hợp kênh chuyển tiếp tối ưu

Các đại lý trực tiếp sẽ vẫn là một phần quan trọng của hệ thống phân phối trong những năm tới, đặc biệt là với bảo hiểm nhân thọ và các sản phẩm bảo hiểm thương mại lớn. Tuy nhiên các doanh nghiệp bảo hiểm cần thiết lập thêm kênh bán hàng kỹ thuật số để phục vụ khách hàng thích tương tác từ xa thông qua kỹ thuật số

Xác định các sửa đổi cần thiết và các công nghệ mới phục vụ cho giai đoạn “bình thường mới”

Các doanh nghiệp bảo hiểm cần coi công nghệ và kỹ thuật số là những yếu tố khác biệt cốt lõi tạo nên giá trị doanh nghiệp, từ đó xác định các điều chỉnh mong muốn của họ đối với thực tế công nghệ hiện có.

Sẵn sàng để đưa ra các quyết định M&A chiến lược để tăng cường phân phối

Bắt tay với các công ty Fintech và Insurtechs có thể là một hướng đi mới dành các doanh nghiệp bảo hiểm. Các doanh nghiệp bảo hiểm nên chủ động xác định các lỗ hổng trong hệ sinh thái phân phối cũng như mối quan hệ với các đối tác M&A tiềm năng để có thể tiếp cận nhóm khách hàng mới và các loại sản phẩm mới.

Hiếu Minh

No comments